Il codice tributo 3813 si riferisce al pagamento della seconda rata dell’acconto IRAP, ossia l’Imposta sul Reddito delle Attività Produttive. L’IRAP infatti va versato attraverso un meccanismo di acconti, da pagare entro il mese di giugno (1° acconto) ed entro il mese di novembre (2° acconto). Il primo ha codice tributo 3812, mentre il secondo 3813.

In questa guida completa sul codice tributo 3813 ti spiego come calcolare l’importo dell’IRAP 1a rata acconto, quello della 2a rata acconto, a quali scadenze versarli, come compilare il modello F24 sezione Erario, cosa fare per avvalerti del ravvedimento operoso in caso di omissione o uso di crediti indebiti ed infine come effettuare la registrazione contabile dell’IRAP dovuta nei vari momenti.

Indice

Cos’è e a cosa si riferisce

Significato. Il codice tributo 3813 si riferisce alla seconda rata di acconto dell’IRAP. L’imposta prevede infatti un meccanismo di acconto e saldo, pagato secondo queste scadenze:

- Saldo anno precedente + 1° acconto IRAP anno corrente = scadenza 30 giugno anno corrente;

- Secondo acconto IRAP anno corrente = scadenza 30 novembre anno corrente;

- Entro il 30 giugno anno successivo = saldo anno corrente + 1° acconto e così via.

L’IRAP è l’imposta regionale sulle attività produttive, è stata introdotta dal governo Prodi e serve a finanziare le spese per la sanità regionale.

Importo

Base imponibile. Per il conteggio della base imponibile si prende dal bilancio di esercizio il valore della produzione e si sottraggono i costi dell’esercizio: così si ottiene la base imponibile e su questa si applica l’aliquota. Attualmente l’aliquota IRAP è pari al 3,9%. Dunque, se per esempio, la tua azienda ha registrato i seguenti dati:

- Valore delle produzione 150.000 euro;

- Costi di esercizio 140.000.

La base imponibile per il calcolo dell’IRAP è 10.000 euro (150.000 – 140.000), dunque l’IRAP dovuta è pari a 390 euro (3,9% di 10.000 euro). Inoltre, nota molto importante, devi pagare l’IRAP a determinate scadenze seguendo un preciso meccanismo di acconti e saldo.

L’art. 30 co. 3 del D. Lgs. 446/97 stabilisce che l’acconto IRAP si calcola con lo stesso metodo previsto per l’imposta sui redditi. Quindi, l’acconto si paga:

- Per le persone fisiche, società e associazioni, in misura pari al 100% della somma indicata nel rigo IR21 del modello Redditi, purché tale importo sia maggiore di 51,65 euro;

- Per gli altri soggetti, sempre in misura pari al 100% della somma indicata nel rigo IR21 del modello Redditi, purché tale importo sia maggiore di 20,66 euro.

| Rata | Codice tributo | Scadenza |

| 1a Rata | 3813 | 16 giugno |

| 2a Rata o unica soluzione | 3813 | 30 novembre |

Le Regioni hanno la facoltà di aumentare l’aliquota IRAP per necessità di fondi per la spesa sanitaria (art. 16, co. 3, del D.Lgs. n. 446/1997) differenziando l’aliquota anche per attività. Le regioni hanno la possibilità anche di diminuire l’aliquota IRAP fino ad annullarla completamente, dunque controlla l’aliquota della tua Regione a questa pagina del sito Ministero delle Finanze.

Scadenza

L’IRAP va pagata tramite acconto e saldo, secondo queste scadenze:

- Saldo anno precedente + 1° acconto IRAP anno corrente = scadenza 30 giugno;

- Secondo acconto IRAP anno corrente = scadenza 30 novembre;

- Entro il 30 giugno anno successivo = saldo anno precedente + 1° acconto e così via.

Esempio numerico

Supponiamo di dover pagare le imposte 2020, devi versare l’IRAP alle seguenti scadenze:

- Saldo anno 2019 + 1° acconto IRAP 2020 = scadenza 30 giugno 2020;

- Secondo acconto IRAP 2020 = scadenza 30 novembre 2020;

- Entro il 30 giugno anno 2021 = saldo 2020 + 1° acconto 2021 e così via.

Chiaramente se la tua azienda è aperta da meno di un anno non devi pagare l’acconto la prima volta perché l’anno precedente non c’è nessun fatturato su cui calcolarla.

Come calcolare acconto e saldo IRAP

Come detto, l’IRAP devi pagarla con acconto e saldo. Con l’acconto paghi il 100% dell’imposta dovuta, mentre con il saldo l’anno successivo paghi l’eventuale differenza. Di questo 100%, ne paghi il 40% con il 1° acconto e il 60% con il 2° acconto. Facciamo un esempio numerico per chiarire meglio il calcolo.

Supponiamo, come nell’esempio sopra, che tu debba pagare 390 euro di IRAP. Devi versare:

- 156 euro a titolo di I acconto entro il 30 giugno;

- 234 euro a titolo di II acconto entro il 30 novembre.

Se il totale dell’acconto non supera 103 euro, allora devi pagare l’acconto totale in una volta sola, entro il 30 novembre (in pratica salti il 1° acconto e paghi tutto con il 2°), così:

Esempio: imposta dovuta pari a 100 euro:

- 1° acconto entro 30 giugno = Zero;

- 2° acconto entro il 30 novembre = 100 euro.

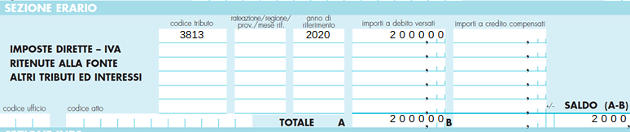

F24 sezione Erario

L’IRAP va pagata tramite Modello F24 oppure tramite Modello F24 EP – Enti Pubblici per la Pubblica Amministrazione. Nel modello F24 bisogna indicare:

- Il codice tributo: ossia 3813 se stai pagando la II rata di acconto IRAP;

- L’importo;

- L’anno di riferimento, ossia l’anno a cui si riferisce l’imposta.

Compilazione esempio

II acconto IRAP pari a 2.000 euro:

Registrazione contabile

Come si registra l’IRAP e i relativi acconti.

Esempio. La società Verdi srl deve pagare:

- 1a rata IRAP a giugno = 2000 euro;

- 2a rata IRAP a novembre = 2.400 euro.

Paga quindi a giugno la prima rata di acconto IRAP, pari a 2.000 euro addebitandola su conto corrente. Ecco come si registra questa operazione:

| Dare | Avere | ||

|---|---|---|---|

| Erario c/acconto IRAP | a Banca c/C | 2.000 |

Al versamento della 2a rata di acconto a novembre di 2.400 euro. Le scritture contabili sono le stesse:

| Dare | Avere | ||

|---|---|---|---|

| Erario c/acconto IRAP | a Banca c/C | 2.400 |

Dopodiché, al momento della chiusura del bilancio di esercizio, quindi al 31/12, si possono verificare tre casi:

- L’imposta versata in acconto è maggiore rispetto a quella dovuta;

- L’imposta versata in acconto è minore rispetto a quella dovuta;

- L’imposta versata in acconto è uguale a quella dovuta.

Vediamo le scritture contabili al 31/12 nei tre casi appena elencati.

Acconto IRAP versato > di quello dovuto

Supponiamo: IRAP versata = 4.400; IRAP dovuta = 5.000 euro.

| Dare | Avere | ||

|---|---|---|---|

| IRAP dell’esercizio | a Diversi | 5.000 | |

| a Erario c/acc. IRAP | 4.400 | ||

| a Erario c/acc. IRAP a debito | 600 |

L’anno successivo, a giugno, quando paga i 600 euro con addebito su conto corrente:

| Dare | Avere | ||

|---|---|---|---|

| Erario c/IRAP a debito | a Banca c/C | 600 |

Acconto IRAP versato < di quello dovuto

Supponiamo: IRAP versata = 4.400; IRAP dovuta = 4.000 euro.

| Dare | Avere | ||

|---|---|---|---|

| Diversi | a Erario c/acc. IRAP | 4.400 | |

| IRAP dell’esercizio | 4.000 | ||

| Erario c/IRAP a credito | 400 |

Acconto IRAP versato = a quello dovuto

Supponiamo: IRAP versata = 4.400; IRAP dovuta = 4.400 euro.

| Dare | Avere | ||

|---|---|---|---|

| IRAP dell’esercizio | a Erafrio c/acc. IRAP | 4.400 |

Ravvedimento operoso

Grazie all’art. 13 del D. Lgs. n.472/97 puoi denunciare spontaneamente il tuo mancato pagamento dell’IRAP. In questo modo l’Agenzia delle Entrate ti “premia” facendoti pagare una sanzione ridotta. se ti avvali del ravvedimento operoso infatti, devi versare:

- L’IRAP omessa;

- Gli interessi sull’IRAP omessa;

- La sanzione.

Questi tre elementi (IRAP, sanzione e interessi) devi pagarli sempre tramite modello F24, quindi con un unico versamento e un unico modello F24, indicando i seguenti codici tributo:

- Codice tributo IRAP omessa: se per esempio hai omesso il versamento della prima rata, allora devi inserire codice tributo 3812; se per esempio hai omesso il versamento della seconda rata allora devi inserire codice tributo 3813;

- Codice tributo sanzione: 8907;

- Codice tributo interessi su ravvedimento: 1993.

Questo appena esposto è il caso in cui non hai versato l’IRAP, se invece hai indebitamente percepito somme a credito a titolo di IRAP dall’Agenzia delle Entrate (perché per esempio hai usato in compensazione dei crediti inesistenti), allora devi usare i seguenti codici tributo:

- Restituzione di importo indebitamente percepito dall’AdE – imposta: 8084

- Restituzione di importo indebitamente percepito dall’AdE – interessi: 8085

- Restituzione di importo indebitamente percepito dall’AdE – sanzione: 8086

Sanzioni

Se decidi di aderire al ravvedimento operoso, oltre all’imposta omessa o indebitamente percepita, devi pagare anche interessi e sanzioni. La sanzione è tanto più alta quanto più tempo è passato dalla scadenza del pagamento dell’IRAP e va pagata insieme all’imposta omessa e i relativi interessi. Puoi aderire al ravvedimento operoso in qualunque momento, anche se è già iniziata un ispezione tributaria a tuo carico purché tu non abbia ancora ricevuto alcuna notifica da parte dell’Agenzia.

Attenzione

Il fatto che tu decida di ravvederti e pagare, non significa che l’AdE non possa intraprendere ulteriori controlli a tuo carico, al fine di riscontrare altre anomalie o omissioni. Potrà avviare a sua discrezione ulteriori indagini.