L’IRPEF è l’imposta sul reddito delle persone fisiche, ossia l’imposta che si paga direttamente sullo stipendio dei lavoratori dipendenti, oppure sul reddito prodotto da liberi professionisti, titolari di partita IVA, imprenditori individuali e società. È quindi un’imposta diretta.

In questa guida completa sul codice tributo 4034 ti spiego cos’è e a cosa si riferisce, come compilare la sezione Erario del modello F24 per effettuare il pagamento, quali sono le scadenze da rispettare ed infine come avvalerti del ravvedimento operoso se sei in ritardo con il pagamento.

Cos’è e a cosa si riferisce

Significato

Il codice tributo 4034 si riferisce al pagamento dell’IRPEF, per chi presenta la dichiarazione dei redditi tramite modello Unico. Nello specifico il codice tributo 4034 corrisponde al pagamento:

- Della seconda rata dell’acconto IRPEF, da pagare entro il 30 novembre;

- Dell’intero acconto IRPEF, versato in un’unica soluzione.

Puoi quindi pagare l’acconto IRPEF in due modi:

- In un’unica soluzione, se l’importo da pagare è minore di 257,52 euro; in questo caso il codice tributo è 4034;

- In due rate, se l’importa da pagare è di almeno 257,52 euro. In questo caso puoi pagare una prima rata entro il 16 giugno, indicando il codice tributo 4033 e la seconda rata indicando il codice tributo 4034.

È quindi molto importante non confondere i codici tributo:

- 4034 si usa per il pagamento dell’acconto IRPEF in unica soluzione;

- 4033 si usa per il pagamento della prima rata acconto IRPEF e poi 4034 per il pagamento della seconda rata acconto IRPEF;

- Infine 4001 si usa per il pagamento del saldo dell’IRPEF.

Devi indicare il codice tributo nel F24, il modello di versamento che l’Agenzia delle Entrate ha predisposto per il pagamento di tasse e imposte. Puoi compilare tu stesso il modello, oppure farlo il tuo commercialista.

Come si calcola

Per calcolare a quanto ammonta l’acconto IRPEF da pagare, devi andare a vedere il Modello Unico, precisamente l’importo che risulta al rigo RN33 Differenza. La somma indicata in quel rigo è l’importo dell’acconto IRPEF da pagare e che, come appena spiegato, puoi pagare in un’unica soluzione oppure in due rate (se l’importo supera i 257,52 euro). Le due rate dell’acconto sono dovute:

- In misura pari al 40% entro il 16 giugno; indicando nel modello F24 il codice tributo 4033;

- In misura pari al 60% entro il 30 novembre; indicando nel modello F24 il codice tributo 4034.

L’anno successivo poi pagherai il saldo, indicando nel modello F24 il codice tributo 4001.

Sezione Erario

Compilazione F24

Ecco come compilare il modello F24, per il pagamento dell’acconto IRPEF tutto insieme senza rateizzazione, oppure in due rate.

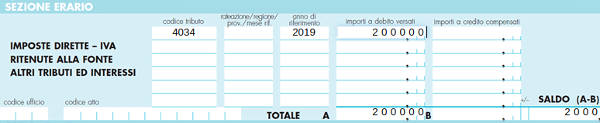

1. Pagamento singolo per l’intero importo dovuto: in questo caso devi inserire il codice tributo nella Sezione Erario indicando il codice tributo 4034.

Esempio

- Anno di imposta in cui effettui il versamento: 2019

- Acconto IRPEF: 2.000 euro, che decidi di pagare tutti in una volta.

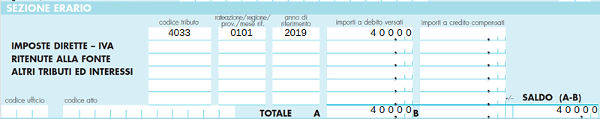

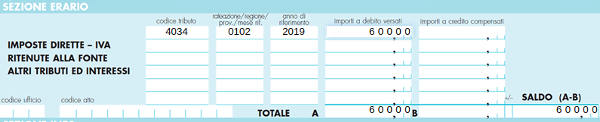

2. Pagamento dell’acconto in due soluzioni, prima rata entro il 16 giugno e seconda rata entro il 30 novembre:

Esempio

- Anno di imposta in cui effettui il versamento: 2019

- Acconto IRPEF: 1.000 euro, di cui 40% da pagare entro il 16 giugno e il restante 60% entro il 30 novembre.

In questo caso quindi, devi pagare 400 euro nel I acconto e 600 euro nel secondo acconto, indicando:

– Per il primo acconto: pari a 400 euro, il codice 0101 nella sezione Rateazione e il codice tributo 4033;

– Per il secondo acconto: pari a 600 euro il codice 0102 nella sezione Rateazione e il codice tributo 4034.

Compilazione modello F24 per il primo acconto

Compilazione modello F24 per il secondo acconto

Imposte dirette

L’IRPEF è un’imposta diretta, perché colpisce la ricchezza nel momento in cui viene prodotta: nel momento in cui produci reddito, tramite lavoro dipendente o autonomo, quel reddito è già tassabile. Le più importanti imposte dirette sono:

- IRPEF (Imposta sul Reddito delle Persone Fisiche): è l’imposta dovuta dai lavoratori dipendenti, liberi professionisti e titolari di ditta individuale;

- IRES (Imposta sul reddito delle società); si applica alle società di capitali (srl, sapa, sapa, cooperative) e non alle società di persone (snc, sas, ss).

- IRAP (Imposta sul reddito delle attività produttive), è un’ulteriore imposta regionale dovuta dalle imprese.

Scadenza

Quando si paga

I lavoratori dipendenti pagano l’IRPEF direttamente in busta paga: il datore di lavoro la preleva dallo stipendio e la versa all’Agenzia delle Entrate.

I lavoratori autonomi invece, pagano l’IRPEF che risulta dal modello Unico, pagando prima un acconto e poi un saldo. L’acconto si può pagare:

- In un’unica soluzione, se la somma è minore di 257,52 euro;

- In due rate, se la somma è di almeno 257,52 euro.

Le due rate si pagano entro il 16 giugno (prima rata pari al 40%) ed entro il 30 novembre (seconda rata pari al 60%).

Ravvedimento

Grazie al ravvedimento operoso, puoi regolarizzare l’omesso o insufficiente versamento dell’IRPEF (art. 13 D.Lgs. n. 472/1997). Per regolarizzare la tua posizione tramite ravvedimento devi pagare:

- Il tributo mancante;

- Una sanzione ridotta;

- Gli interessi legali.

Puoi effettuare il pagamento tramite modello F24 da pagare:

- Online sul sito dell’Agenzia delle Entrate con le applicazioni “F24 web” o “F24 online” di Fisconline o Entratel);

- Tramite l’home banking della tua banca;

- Tramite commercialista.

Se non possiedi partita IVA puoi pagare il modello F24 anche in modalità cartacea, in Posta, purché non utilizzi crediti in compensazione.

Se decidi di avvalerti del ravvedimento operoso, devi quindi compilare un modello F24, indicando i codici dell’imposta che non hai pagato (4033 per il I acconto, 4034 per il II acconto oppure 4001 per il saldo). Inoltre, sempre nella sezione Erario, devi usare due ulteriori righe per indicare:

- La sanzione, con codice tributo 8901;

- Gli interessi, con codice tributo 1989.

Per il pagamento di imposta, sanzione e interessi, si usa un solo modello F24, in cui nella sezione Erario devi indicare i codici tributo dell’imposta non pagata e quelli di sanzione e interessi.

Grazie al ravvedimento operoso, la sanzione è dovuta in misura ridotta e minore è il tempo che è trascorso dalla scadenza, minore sarà l’importo della sanzione da pagare.

Il tasso di interesse invece, cambia ogni anno, quest’anno è del 0,30%.

Attenzione

Il ravvedimento operoso, non ti libera da essere soggetto a controlli da parte dell’Agenzia delle Entrate, che comunque mantiene sempre il suo potere di controllo sulle tue dichiarazioni, anche quelle per le quali ti sei servito del ravvedimento.