Nella nostra busta paga mensile (o sulla pensione) la troviamo sempre: lorda, netta, acconto, imponibile, ritenute… quante diciture per questa IRPEF! Di cosa si tratta, cos’è e soprattutto come calcolare questa imposta? Quanto incide sul nostro stipendio mensile, in che percentuale?

L’Irpef é l’imposta sul reddito delle persone fisiche, si tratta quindi dell’imposta che viene calcolata sul reddito delle persone che non hanno una partita IVA. Viene calcolata e detratta direttamente dal nostro datore di lavoro, che appunto la detrae dal nostro stipendio lordo e si occupa di versarla con cadenza mensile al fisco, per conto nostro. Per questo il datore di lavoro viene denominato sostituto d’imposta, perchè appunto si occupa di detrarla e pagarla direttamente a nostro nome. Come si calcola l’Irpef?

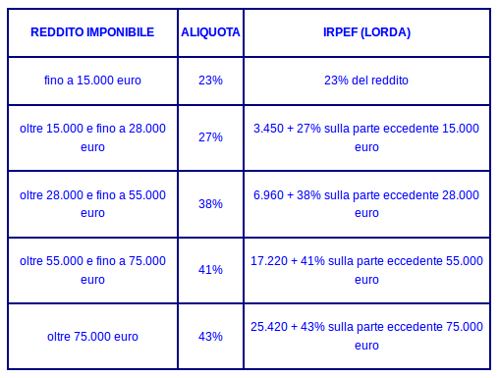

Innanzitutto dobbiamo sapere che l’Irpef é un’imposta progressiva, che aumenta con il crescere del nostro reddito imponibile. Il meccanismo é molto semplice: più guadagnano e più Irpef paghiamo (ci sarà calcolata una percentuale di Irpef più alta). Ecco i vari scaglioni e aliquote Irpef:

Come si calcola l’Irpef

Per determinare il reddito imponibile (il reddito che vediamo nella prima colonna) basta sottrarre dal nostro reddito lordo gli oneri deducibili (specificati nell’articolo 10 del Tuir) e la deduzione per l’abitazione principale e sue pertinenze (se infatti possediamo un’abitazione pagheremo meno Irpef).

A questo punto otterremo il Reddito Imponibile dato appunto da Reddito Lordo – oneri deducibili – deduzione abit.

Al Reddito Imponibile possiamo finalmente applicare le aliquote. Se il nostro reddito imponibile ai fini Irpef é per esempio di 22.000 euro annui, facciamo parte del secondo scaglione dello schema e quindi dovremo fare questo calcolo:

Parte eccedente i 15.000 euro: 22.000 – 15.000 = 7.000

Alla parte eccedente applichiamo, come sottolineato in tabella, il 27% di aliquota: 7.000/100X27 = 1890.

Per il secondo scaglione, l’Irpef da pagare é di 3.450 euro annui + il 27% sulla parte eccedente i 15.000 euro

ovvero 3.450 + 1890 = 5340 euro, questa cifra rappresenta l’IMPOSTA LORDA.

All’imposta lorda poi potranno essere applicate tutte le eventuali detrazioni riconosciute (detrazioni per familiari a carico, detrazioni per tipologia di reddito posseduto, detrazioni per spese sostenute, etc) per arrivare quindi all’IMPOSTA NETTA sulla nostra busta paga o pensione.